Creativiteit fiscaal aangemoedigd: onder welke voorwaarden kan u als bedrijfsleider auteursrechten uit uw onderneming ontvangen?

Sinds 2008 komt uw beroepsinkomen uit exploitatie van auteursrechtelijk beschermde creaties, met inbegrip van computerprogramma’s, in aanmerking voor een fiscaal gunstige behandeling. Aangezien de wetgever daartoe weinig concrete richtsnoeren aanreikt, vult de overheid dat ruime wettelijke kader in door middel van omzendbrieven (zgn. “circulaires”). Dit zijn krijtlijnen bestemd voor de administraties, in wezen een vorm van pseudo-wetgeving. Omdat deze aanvullende toepassingsregels nog steeds ruimte voor interpretatie laten, is het niet met zekerheid voorspelbaar hoe de fiscus uw concreet geval zal beoordelen. Om daar voeling mee te krijgen, kan u in dialoog treden met de Dienst Voorafgaande Beslissingen bij de Federale Overheidsdienst Financiën, kortweg de “rulingdienst”. Daarbij zijn twee procedures mogelijk: een prefiling en een ruling. De eerste procedure resulteert in een (vrijblijvend) advies, dat zelfs op grond van een geanonimiseerd dossier door uw raadsman of gespecialiseerde boekhouder kan worden ingediend. Een rulingaanvraag, daarentegen, beoogt het verkrijgen van sluitende zekerheid in de vorm van een bindend akkoord met de fiscus. Doorheen de jaren is uit rulings over inkomsten uit de cessie of concessie van auteursrechten, naburige rechten en wettelijke/verplichte licenties een inmiddels vertrouwde set aan criteria gegroeid. Hierbij overlopen we waarmee u zoal rekening moet houden.

Basisvoorwaarden voor toekenning auteursrechten

Beschermde creatie

Een eerste toepassingsvereiste is de totstandkoming van een auteursrechtelijk beschermd werk: de geleverde prestatie brengt m.a.w. een oorspronkelijk werk voort. Dat hoeft niet per se een werk van letterkunde of kunst te zijn 1 zoals een tekening, tekst of de grafische vormgeving van een website of interface, maar omvat ook de broncode van een computerprogramma, met inbegrip van het voorbereidende ontwerpmateriaal dat tot de totstandkoming ervan leidt.

samengevat:

Wettelijke basis:

artikel 17, §1, 5°, Wetboek van de Inkomstenbelastingen 1992 (“WIB 92”), ingevoerd door de wet van 16 juli 2008.

Beoogde inkomsten:

vergoeding uit overdracht van auteursrechten op beschermde werken, waaronder ook computerprogramma’s.

Fiscale behandeling:

belast als roerend inkomen met een roerende voorheffing van 15% tot een plafond van 61.200 euro, met ruime forfaitaire kostenaftrek.

Schriftelijk contract

Sinds enige tijd vereist de rulingdienst een schriftelijke overeenkomst voor de overdracht van de patrimoniale rechten, waarin een duidelijk bepaalde vergoeding staat. Dat betekent dat er inkomsten uit die (con)cessie voortvloeien. Indien de overdracht gratis is, dan sluit dat logischerwijze uit dat er een overdrachtsvergoeding wordt uitgekeerd. Ter verduidelijking: zowel cessie, concessie- of licentievergoedingen uit een (con)cessieovereenkomst, als inkomsten uit wettelijke licenties komen in aanmerking. Om elke onzekerheid weg te nemen, is het wenselijk om bij die schriftelijke overdracht rekening te houden met de wettelijke vereisten. De wet stelt namelijk dat voor elke exploitatiewijze vergoeding, reikwijdte en duur uitdrukkelijk moeten worden bepaald. Merk op dat de regels voor werknemers en statutairen, alsook voor bestellingen in de niet-culturele sector (bijv. in de reclamesector) soepeler zijn.

Plafond

Welk bedrag kan nu als auteursrecht worden uitgekeerd? De wettelijke bovengrens van afzonderlijk belastbare roerende inkomsten worden beperkt tot 37.500 euro op jaarbasis , wat na indexatie (aanslagjaar 2020) neerkomt op 61.200 euro. Hierbij mogen kosten in mindering worden gebracht, hetzij op reële, dan wel op forfaitaire basis. Breng je reële kosten in mindering, dan moet je deze kunnen aantonen. Bij een forfaitaire kostenaftrek hoef je niets te bewijzen en wordt er op een eerste schijf automatisch 50% in mindering gebracht, en 25% van een tweede schijf.

Geen misbruik

De vergoeding wordt net als in alle fiscale aangelegenheden getoetst aan de algemene antimisbruikbepaling . De auteursrechtenvergoeding moet marktconform en verantwoord zijn, en mag dus geen fiscaal misbruik uitmaken. De bewijslast ligt daarbij, zoals we gewoon zijn, bij de belastingplichtige.

Bijkomende voorwaarden voor bedrijfsleider van vennootschap

Wat nu als je inkomsten via je vennootschap binnenkomen, en je jezelf (als bedrijfsleider) auteursrechten wil uitkeren via het fiscaal gunstige regime ?

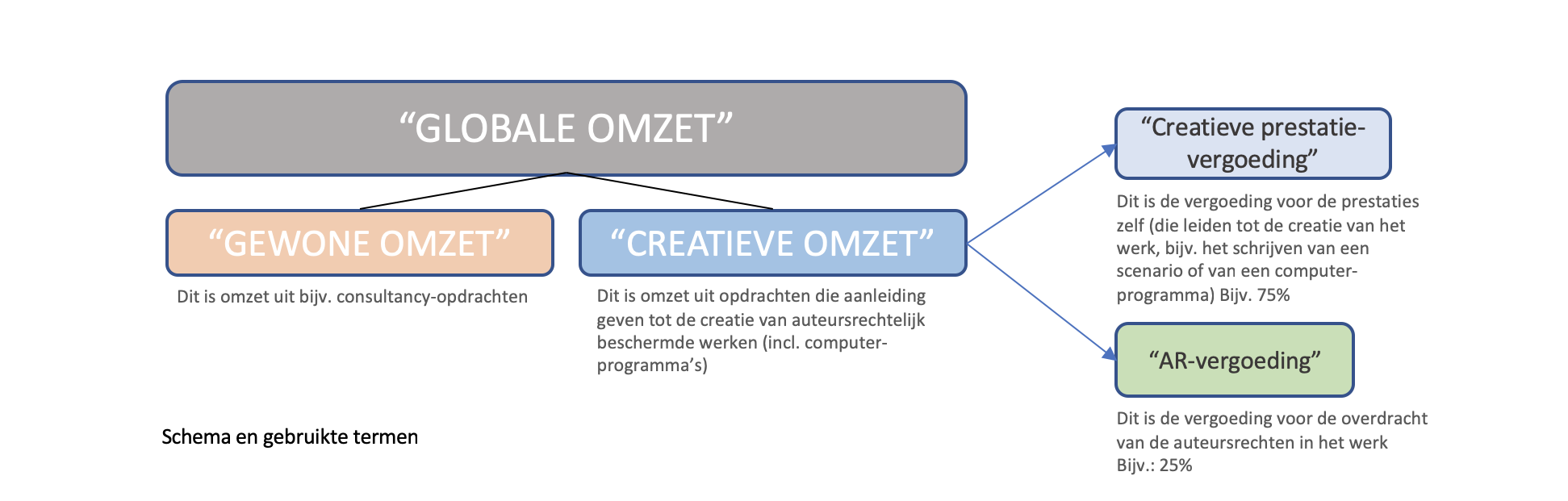

Er zijn twee mogelijke methodes om auteursrechten vergoed te krijgen uit je vennootschap. Een eerste is de attributie van een percentage van je bezoldiging inclusief de voordelen (de zgn “financiële enveloppe”) als AR-vergoeding. Een tweede methodiek is de doorbetaling van een vooropgesteld omzetpercentage als AR-vergoeding. Zoals zal blijken, is de omzet-gerelateerde piste met verve de ingewikkeldste.

Twee mogelijkheden

- Percentage van de financiiële enveloppe (uw bedrijfsbezoldiging inclusief voordelen) die u uitgekeerd krijgt.

- Percentage van de omzet van uw vennootschap

Daarbij moeten we namelijk rekening houden met een aanzienlijk aantal restricties (“caps”), dat we in twee rulings van 7 mei 2019 (alweer) zagen toenemen. Die caps moeten waarborgen dat je jezelf geen – vanuit vennootschapsperspectief onredelijke – AR-vergoedingen uitkeert die je aan een derde niet zou uitkeren (het “arm’s length”-criterium).

Essentieel is dat je AR-vergoeding boven op een normale prestatievergoeding komt en niet leidt tot vermindering ervan. Voorts mag de vergoeding niet tot gevolg hebben dat minder dan de helft van wat je vennootschap vanwege haar klanten ontvangt uit overdracht van auteursrechten – hier voor de eenvoud “AR-omzet” genoemd – in de vennootschap blijft. Anders gezegd, en dit is de eerste cap: maximum 50% van de netto AR-omzet (d.i. exclusief BTW) van de vennootschap kan aan de bedrijfsleider als AR-vergoeding (d.i. roerend inkomen) worden uitgekeerd. Bovendien geldt, als tweede cap, dat die vergoeding niet meer mag bedragen dan de helft van het (globale) resultaat van het boekjaar van de vennootschap, vóór belasting en vóór aanrekening van de vergoedingen voor de auteursrechten.

Er is echter ook een vangnet: voormelde beperkingen mogen er niet toe leiden dat de toegekende vergoeding minder bedraagt dan 5% van de netto creatieve omzet, dit is de omzet (exclusief BTW) die voorkomt uit de soorten opdrachten die aanleiding geven tot de creatie van auteursrechtelijk beschermde werken (met inbegrip van computerprogramma’s). Deze “floor” werd door de rulingdienst ingebouwd om de creativiteit toch minimaal te kunnen belonen.

Ook moeten we bij de toekenning van een roerend inkomen rekening houden met de prestatievergoeding die je als bedrijfsleider uitgekeerd krijgt. Die mag niet onder het referentiebedrag liggen . Als die bezoldiging minder dan € 45.000 bedraagt, moet de AR-vergoeding hoe dan ook worden beperkt tot 5% van de voormelde netto creatieve omzet van de vennootschap voor de exploitatie van de betreffende werken. In het geval er meerdere bedrijfsleiders zijn, dan moet dat percentage bovendien evenredig worden verminderd.

Zoals eerder aangegeven, geldt dat – als het volume qua prestaties van de bedrijfsleider niet wijzigt – de bezoldiging in beginsel niet mag worden verminderd ingevolge de overdracht van auteursrechten. Ter verduidelijking: daarbij worden ook de belastbare voordelen van alle aard in rekenschap genomen, wat met zich meebrengt dat ook deze niet mogen worden verminderd.

Het gedeelte van de vergoeding dat kosten van de bedrijfsleider dekt (verplaatsing, administratie, onkostenvergoeding voor gebruik van eigen materialen en gebruiksvoorwerpen enz.) wordt niet mee in rekening genomen in het deel creatieve omzet van de vennootschap. Ook moet de vergoeding worden verminderd met de vergoeding voor overdracht van auteursrechten die zijn toegekend aan werknemers, freelancers en zelfstandige onderaannemers.

In hoofde van de vennootschap moet de uitgekeerde AR-vergoeding, om aftrekbaar te zijn, een kost zijn om belastbare voordelen te bekomen of te behouden . Over de aftrekbaarheid ervan in het licht van het al dan niet duurzame karakter van de verworven auteursrechten voor de bedrijfsactiviteit, de volgende bemerking. Met een omstreden omzendbrief heeft de fiscus een richtsnoer uitgevaardigd voor auteursrechten die worden verworven om duurzaam te worden gebruikt voor de bedrijfsactiviteit. De verworven auteursrechten die een duurzaam karakter hebben, moeten als immateriële vaste activa op het actief van de vennootschapsbalans komen te staan. Bijgevolg kan het auteursrecht niet in één keer of degressief worden afgeschreven; de afschrijving moet over minstens vijf jaar gespreid worden. Indien dit duurzaam karakter ontbreekt – wat het geval is bij een vrijwel onmiddellijke overdracht van de intellectuele eigendom aan de klant – dan kan de kost ineens worden afgeschreven.

Nieuwe voorwaarde

Maar er is meer. Met de aangehaalde rulings van 7 mei 2019, zien we de introductie van nog een nieuwe cap. Meer bepaald voor het geval waar het niet enkel prestaties van de bedrijfsleider zijn die een zogenaamde creatieve omzet voortbrengen. De beslissing stelt in dit verband: “In elk geval, en rekening houdend met de beschreven omstandigheden, mag de auteursrechtenvergoeding van elke bedrijfsleider, berekend op basis van het omzetcijfer van een welbepaald jaar, het tweevoud van het gemiddelde van de auteursrechtenvergoedingen dat de huidige en toekomstige werknemers, freelancers en zelfstandige onderaannemers in de loop van hetzelfde jaar ontvangen voor de cessie van hun auteursrechten, niet overschrijden. Dat geldt van zodra minimaal 1 creatieve voltijds equivalent (tewerkgestelde werknemer + freelancer + zelfstandige onderaannemer) prestaties levert waarvoor een vergoeding voor auteursrechten wordt toegekend”. De rulingdienst geeft ons nog het volgende voorbeeld mee: “stel dat het gemiddelde van de vergoedingen voor auteursrechten aan werknemers, zelfstandige medewerkers, enzovoort, in de loop van het jaar gelijk is aan 4.500 EUR, dan mag de “maximale auteursrechtenvergoeding” waarop elke bedrijfsleider (berekend op basis van het omzetcijfer van dat jaar) aanspraak kan maken, niet hoger zijn dan € 4.500 x 2 = € 9.000”.

Beschouwingen

Alle vermelde caps zorgen ervoor dat het omzetgerelateerde roerende inkomen (de tweede methodiek) steeds meer filters moet doorvloeien vooraleer het de bedrijfsleider bereikt. De vraag is hoe interessant die formule nog is, en of de eerste methodiek (percentage van de “financiële enveloppe”) daarom niet de voorkeur verdient. Bij die laatste vergoedingsmethodiek hoeven we met die complexe caps geen rekening te houden. Wel is deze laatste methode een meer statisch gegeven, wat in een boekjaar met uitzonderlijke AR-omzet dus niet resulteert in een hogere AR-vergoeding.

Het is duidelijk dat de invulling die de rulingdienst geeft aan de wetgeving van 2008 in voortdurende evolutie is en zich vertaalt in almaar ingewikkelder wordende regels. Daarbij stelt zich de rechtsfilosofische vraag of de rechtszekerheid een uitvoerigere wetgeving vereist, dan wel of de rechtsonderhorige net meer gebaat is bij een wettelijk raamwerk dat door de administratie op maat van de concrete situatie kan worden ingevuld. Hoe dan ook zien we dat deze vorm van fiscale optimalisatie steeds breder wordt toegepast. Zo zijn de bij de fiscus aangegeven auteursrechten in zeven jaar vertienvoudigd tot ruim een kwart miljard euro. Het is dan ook niet ondenkbaar dat dit een doorn in het oog van een volgende regering is . Maar nu het systeem bestaat, is het hoe dan ook aangewezen om er gebruik van te maken als je daar recht op hebt.